Gemeentefinanciering

Financieringsbeleid

Het financieringsbeleid wordt uitgevoerd door de treasury van de afdeling Financiën en gedurende het jaar uitgevoerd in samenwerking met het treasurycomité.

Het treasuryproces wordt in control gehouden door een adequate administratieve organisatie en interne controle vastgelegd in het handboek treasury, dat in januari 2020 is geactualiseerd en vastgesteld door het college van BenW.

Het financieringsbeleid is gericht op het realiseren van een efficiënte financiering. De gemeente doet dat door op grond van de liquiditeitsplanning en de analyse van de meerjarige financieringsbehoefte te streven naar een optimale verhouding tussen kortlopende en langlopende financieringsmiddelen rekening houdend met marktontwikkelingen.

Uitgangspunten zijn:

- Kasgeldlimiet van ongeveer € 25 miljoen zoveel mogelijk benutten.

- Langlopende financieringsmiddelen aantrekken tegen looptijden welke in overeenstemming zijn met de periode dat deze benodigd zijn.

- Beheersen van renterisico’s, eventueel door middel van financiële derivaten.

Daarnaast wordt permanent afgewogen op welke wijze er geprofiteerd kan worden van bijzondere marktomstandigheden, op dit ogenblik specifiek de extreem lage renteniveaus. Vanaf 2023 is de verwachting dat jaarlijks nieuwe langlopende geldleningen moeten worden aangetrokken (zie ook de tabel in het onderdeel leningenportefeuille). Door die volumes (al dan niet gedeeltelijk) eerder aan te trekken dan strikt noodzakelijk of door de renteniveaus waartegen op termijn wordt gefinancierd eerder vast te leggen kan enerzijds geprofiteerd worden van de lage rente en anderzijds het risico op stijgende rente wordt beperkt of afgewend.

In 2022 wordt aan het financieringsbeleid als volgt invulling gegeven:

Prioriteiten | Doelstelling | Activiteiten 2022 |

Beheersen omvang leningenportefeuille |

|

|

Beheersen financieringsbehoefte |

| Verder optimaliseren van inzicht in de cashflows van met name: - de grondexploitaties - de aanwendingen van reserves/voorzieningen - investeringen uit het CIP |

Beheersen renterisico's | Zo goedkoop mogelijk en ≤ de rekenrente uit de begroting financieren, i.c.m. het tijdig signaleren en beperken van risico’s |

|

Onderhouden administratieve organisatie van de treasuryfunctie | In control houden van de treasuryfunctie | Treasury-activiteiten worden uitgevoerd conform de procesbeschrijvingen in het handboek treasury |

Onderhouden cashflowprognose | De cashflow prognose met horizon van <2 jaar is voldoende betrouwbaar |

|

Beheersen omvang borgstellingportefeuille | Omvang van de portefeuille matchen met de omvang van een verantwoord geacht risico |

|

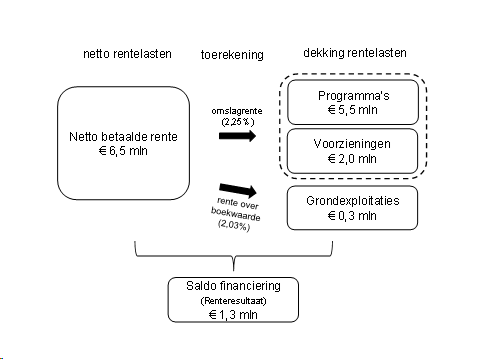

Rente

Voor de begroting 2022 wordt rekening gehouden met € 6,5 miljoen aan rentekosten (begroting 2021: € 7,2 miljoen). Via de methodiek van de renteomslag wordt totaal € 7,5 miljoen aan rentelasten omgeslagen over de activa en daarmee doorbelast aan de taakvelden; daarnaast wordt € 0,3 miljoen doorberekend aan de grondexploitaties. Het verwachte renteresultaat voor 2022 komt op circa € 1,3 miljoen (2021: € 1,0 miljoen). Dit renteresultaat maakt deel uit van het resultaat van het taakveld treasury.

De rentekosten zijn € 0,6 miljoen lager dan in 2021, grotendeels als gevolg van herfinanciering tegen lage rentepercentages. Gevolg hiervan is dat ook minder rente wordt doorberekend aan de activa, hetgeen leidt tot lagere kapitaallasten in de programma’s.

Schema rentetoerekening jaar 2022 (in €)

| Omschrijving |

|

|

|---|---|---|---|

a | De externe rentelasten voor de korte en lange financiering | 6.700.000 |

|

b | De externe rentebaten | -155.201 |

|

| Totaal door te berekenen externe rente |

| 6.544.799 |

|

|

|

|

c1 | De rente die aan de grondexploitaties wordt worden doorberekend | -312.349 |

|

c2 | De rente van projectfinanciering die aan het betreffende taakveld moet worden toegerekend | 0 |

|

| Totaal rente grondexploitaties en projectfinanciering |

| -312.349 |

|

|

|

|

| Saldo door te berekenen externe rente |

| 6.232.450 |

|

|

|

|

d1 | Rente over eigen vermogen | 0 |

|

d2 | Rente over voorzieningen die gewaardeerd zijn op contante waarde | 0 |

|

| Totaal rente over eigen vermogen en voorzieningen |

| 0 |

|

|

|

|

| De geraamde aan taakvelden toe te rekenen rente |

| 6.232.450 |

|

|

|

|

e | De werkelijk aan taakvelden (programma's inclusief overhead) toegerekende rente (renteomslag) |

| 7.486.233 |

|

|

|

|

f | Renteresultaat op het taakveld treasury (- betekent voordelig) |

| -1.253.783 |

In de programmabegroting 2022-2025 zijn ten aanzien van de rente de volgende uitgangspunten gehanteerd.

| 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

Omslagrente | 2,25% | 2,25% | 2,25% | 2,25% |

Rente over boekwaarden grondexploitaties | 2,03% | 1,93% | 1,83% | 1,73% |

Rekenrente in de grondexploitaties | 2,40% | 2,40% | 2,20% | 2,20% |

Rekenrente aan te trekken kort geld | 0,00% | 0,00% | 0,25% | 0,50% |

Rekenrente aan te trekken lang geld | n.v.t. | 0,80% | 1,00% | 1,20% |

De hoogte van de omslagrente, de rente over de boekwaarden van de grondexploitaties en de hoogte van de rekenrente in de grondexploitaties zijn vastgesteld op basis van de voorschriften die het Besluit Begroting en Verantwoording (BBV) hiervoor stelt.

Ten aanzien van de meerjarige ontwikkeling van de omslagrente bestaat het risico dat deze, als gevolg van de lage renteniveaus waartegen de gemeente kan lenen, al vanaf 2023 verder naar beneden moet worden bijgesteld. Bij het eerste ijkmoment 2022 zal een nieuwe analyse van de verwachte toekomstige ontwikkeling plaatsvinden en zullen eventuele budgettaire consequenties worden verwerkt.

De rekenrentes voor aan te trekken kort en lang geld zijn afgeleid van de actuele marktverwachtingen.

De verwachting is dat zowel de korte als de lange rente in 2022 laag zullen blijven maar op enig moment wel iets zullen gaan oplopen. Vanwege de toenemende onzekerheid in de verdere toekomst is de verwachting dat het oplopen van de rente zich vanaf 2022 zal gaan manifesteren en daarna, marginaal, zal voortzetten.

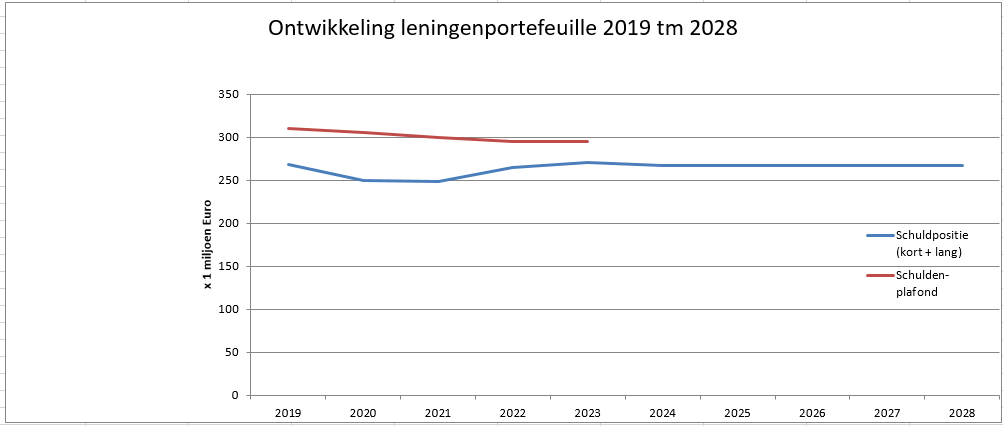

Leningenportefeuille

De afgelopen jaren is de bewustwording rond schuldposities, juist ook van overheden, sterk toegenomen. Het college heeft het verder beperken van de schuldpositie als belangrijke opgave benoemd waarbij een jaarlijks met € 5 miljoen dalend schuldenplafond is overeengekomen. In dit verband wordt een schuldenplafond per 31 december 2022 van € 295 miljoen als kader gehanteerd.

Op basis van het verwachte verloop van de reserves en voorzieningen, grondexploitaties, investeringen en uitzettingen is een inschatting gemaakt van de ontwikkeling van het de komende jaren benodigde vreemd vermogen en van de verwachte gemiddelde rentevoet van het vreemd vermogen.

Onderstaande tabel maakt de ontwikkelingen in de omvang van de opgenomen gelden (inclusief de financieringsbehoefte) zichtbaar en toont ook de invloed daarvan op de gemiddelde te betalen rente. De mutaties die onder renterisico op vaste schuld vermeld zijn, zijn in deze tabel verwerkt.

Mutaties in opgenomen kortlopende en langlopende gelden (o/g) (bedragen x € 1.000.000)

| 2022 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

|---|---|---|---|---|---|---|---|

Stand 1 januari |

|

|

|

|

|

|

|

Langlopende financiering | 251,0 | 234,6 | 240,1 | 233,0 | 235,7 | 230,8 | 228,2 |

Kortlopende financiering | 37,1 | 70,8 | 50,1 | 33,5 | 30,8 | 30,1 | 29,3 |

Uitzetting in 's Rijks schatkist | -40,0 | -40,0 | -20,0 | 0,0 | 0,0 | 0,0 | 0,0 |

Omvang leningenportefeuille / schuldpositie | 248,1 | 265,4 | 270,2 | 266,5 | 266,5 | 260,9 | 257,5 |

|

|

|

|

|

|

|

|

Langlopende financiering: reguliere aflossingen | -16,4 | -16,5 | -17,1 | -17,3 | -17,9 | -17,6 | -17,4 |

Langlopende financiering: algehele aflossingen (contractueel) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

Langlopende financiering: reeds aangetrokken nieuwe leningen (*) | 0,0 | 10,0 | 10,0 | 10,0 | 0,0 | 0,0 | 0,0 |

Langlopende financiering: nog aan te trekken nieuwe leningen | 0,0 | 12,0 | 0,0 | 10,0 | 13,0 | 15,0 | 15,0 |

Kortlopende financiering: mutatie gedurende het jaar | 33,7 | -20,7 | -16,6 | -2,7 | -0,7 | -0,8 | 0,0 |

Uitzetting in 's Rijks schatkist, mutaties | 0,0 | 20,0 | 20,0 | 0,0 | 0,0 | 0,0 | 0,0 |

Mutaties in leningenportefeuille / schuldpositie | 17,3 | 4,8 | -3,7 | 0,0 | -5,6 | -3,4 | -2,4 |

|

|

|

|

|

|

|

|

Stand 31 december |

|

|

|

|

|

|

|

Langlopende financiering | 234,6 | 240,1 | 233,0 | 235,7 | 230,8 | 228,2 | 225,8 |

Kortlopende financiering | 70,8 | 50,1 | 33,5 | 30,8 | 30,1 | 29,3 | 29,3 |

Uitzetting in 's Rijks schatkist | -40,0 | -20,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

Omvang leningenportefeuille / schuldpositie | 265,4 | 270,2 | 266,5 | 266,5 | 260,9 | 257,5 | 255,1 |

|

|

|

|

|

|

|

|

Schuldenplafond | 295,0 |

|

|

|

|

|

|

Ruimte onder het schuldenplafond | 29,6 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Gemiddelde rente opgenomen gelden per 31 december | 2,8% | 2,5% | 2,4% | 2,3% | 2,2% | 2,1% | 2,1% |

In 2022 zullen naar verwachting geen langlopende financieringsmiddelen behoeven te worden aangetrokken. De voor 2022 benodigde financieringsmiddelen zullen worden verkregen door het aantrekken van kortlopende financiering in de vorm van kasgeldleningen en indien noodzakelijk door aanwending van het bedrag van € 40 miljoen dat per 1 januari 2022 bij ’s Rijks Schatkist is uitgezet.

De schuldpositie, bestaande uit langlopende en kortlopende aangetrokken financieringsmiddelen bedraagt eind 2022 naar verwachting ± € 266 miljoen, € 29 miljoen onder het kaderstellend schuldenplafond.

(*) Voor de jaren 2023 tot en met 2025 is medio 2021 uit hoofde van beheersing van renterisico voor elk van de drie genoemde jaren een geldlening van € 10 miljoen aangetrokken die telkens op 1 juli van genoemde jaren zal worden gestort. De rentepercentages van die leningen zijn al in 2021 vastgelegd.

Meerjarig wordt op basis van de actuele inzichten de volgende ontwikkeling van de (korte- en langlopende) leningenportefeuille verwacht:

Risicobeheer

De belangrijkste financiële risico’s bij de uitvoering van het financieringsbeleid bij de gemeente Gouda zijn renterisico’s, kredietrisico’s en liquiditeitsrisico’s.

De Wet Fido kent een tweetal wettelijke normen te weten de kasgeldlimiet en de renterisiconorm, die beogen om de renterisico’s van lagere overheden binnen de perken te houden en te beheersen. De kasgeldlimiet ziet hierbij op het beheersen van de kortlopende schuld (met een looptijd korter dan 1 jaar) en de renterisiconorm op het beheersen van de langlopende schuld (met een looptijd langer dan 1 jaar).

kasgeldlimiet

Om grote fluctuaties in de rentelasten van de gemeente te vermijden is de omvang van de korte financiering door de wet FIDO begrenst op maximaal 8,5% van het begrotingstotaal bij aanvang van het jaar, met een minimum van € 0,3 miljoen. Het is hierbij niet toegestaan meer dan twee kwartalen achtereen de kasgeldlimiet te overschrijden.

Kasgeldlimiet

Bedragen * € 1.000.000 | rekening 2020 ultimo | begroting 2021 gemiddeld | begroting 2022 1e kwartaal | begroting 2023 2e kwartaal | begroting 2024 3e kwartaal | begroting 2025 4e kwartaal |

|---|---|---|---|---|---|---|

Begrotingstotaal | 267 | 299 | 295 | 295 | 295 | 295 |

Norm (%) | 8,50% | 8,50% | 8,50% | 8,50% | 8,50% | 8,50% |

Kasgeldlimiet | 23 | 25 | 25 | 25 | 25 | 25 |

|

|

|

|

|

|

|

Gemiddelde kortlopende schuld (negatief betekent schuld, positief betekent tegoed) | 35 | -14 | -14 | -21 | -19 | -21 |

|

|

|

|

|

|

|

Ruimte (+) / overschrijding (-) | +58 | +17 | +11 | +5 | +15 | +15 |

Bovenstaande tabel toont aan dat de gemeente Gouda de renterisico's op korte schuld beheerst binnen de daarvoor gestelde wettelijke kaders. Bij een eventuele transactie waarbij korte schuld wordt omgezet in lange schuld, beïnvloedt dit de ruimte onder de limiet positief.

Renterisiconorm

Om grote fluctuaties in de rentelasten bij lange financiering te vermijden is door de wet FIDO bepaald dat een gemeente elk jaar maximaal 20% van het begrotingstotaal mag aflossen. Doel van de norm is dat gemeenten de renterisico’s over de jaren spreiden. Onderstaand de renterisico’s met betrekking tot de vaste schuld

Bovenstaande tabel geeft aan dat het renterisico op de vaste schuld van de gemeente Gouda in de periode 2022 tot en met 2025 ruim binnen de wettelijk gestelde normen blijft.

Kredietrisico

De gemeenteraad heeft als algemeen uitgangspunt vastgesteld dat alleen leningen of garanties uit hoofde van de publieke taak worden verstrekt. Andere uitzettingen zijn op grond van de Wet Fido niet toegestaan. Eventuele overtollige financiering mag uitsluitend nog worden belegd bij banken die voldoen aan de juiste kredietwaardigheid, de rijksoverheid of medeoverheden.

Kredietrisicobeheersing richt zich op de kredietwaardigheid (en dus risicoprofiel) van de tegenpartij bij financiële transacties. Kredietrisico’s kunnen worden gelopen vanuit uitzettingen (verstrekte geldleningen, beleggingen) of uit verleende garanties.

Kredietrisico op verstrekte gelden

Bedragen * € 1.000 | Rekening 2020 | Begroting 2021 | Ultimo 2021 | Ultimo 2022 | Ultimo 2023 | Ultimo 2024 | Ultimo 2025 |

|---|---|---|---|---|---|---|---|

Publieke taak |

|

|

|

|

|

|

|

Leningen aan verenigingen, stichtingen en natuurlijke personen | 58 | 47 | 43 | 43 | 43 | 43 | 43 |

Leningen aan woningbouwverenigingen | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

|

|

|

|

|

|

|

|

Prudent beheer |

|

|

|

|

|

|

|

Financiële instellingen (rating A en hoger) | 2.353 | 16 | 2.353 | 2.353 | 2.353 | 2.353 | 2.353 |

Uitzetting in 's Rijks schatkist | 40.000 | 0 | 40.000 | 40.000 | 20.000 | 0 | 0 |

|

|

|

|

|

|

|

|

Totaal | 42.396 | 63 | 42.396 | 42.396 | 22.396 | 2.396 | 2.396 |

De uitzettingen bij financiële instellingen met een rating van A of hoger betreffen met name uitzettingen bij het Stimuleringsfonds Volkshuisvesting.

De uitzetting in ’s Rijks Schatkist die op 1 januari 2022 € 40 miljoen bedraagt, zal worden aangewend ter dekking van de investeringen 2023 en verdere jaren. De tijdelijke overliquiditeit is het gevolg van de uit renterisicobeheersende overwegingen aangetrokken langlopende geldlening van € 40 miljoen op 30 juni 2020.

Naast het verstrekken van kredieten, verleent de gemeente Gouda uit hoofde van de publieke taak in uitzonderlijke gevallen een borgstelling richting derden (voor een toelichting, zie het onderdeel Niet uit de balans blijkende verplichtingen uit de jaarstukken). Het kredietrisico op borgstellingen wordt periodiek gewaardeerd en meegenomen in de berekening van het weerstandsvermogen (zie paragraaf 4.2.3.2).

Liquiditeitsrisico

Liquiditeitsrisico is het risico dat er onvoldoende middelen zijn om aan directe betalingsverplichtingen te kunnen voldoen. Dit doet zich voor indien de met BNG Bank overeengekomen kredietlimiet van € 10 miljoen op de rekening-courant van de gemeente wordt overschreden. Dit risico wordt beheerst door een actief liquiditeitenbeheer dat wordt ondersteund door een permanent onderhouden liquiditeitsplanning met een horizon van ongeveer 2 jaar.

Op basis van onderbouwde voorspellingen van de in- en uitgaande geldstromen kan tijdig actie worden ondernomen om tekorten aan te vullen en overschotten uit te zetten. De liquiditeitsplanning wordt ook ingezet als hulpmiddel om de renterisico's te bepalen en het dagelijks saldo te beheren. Bovendien is een gemeente zeer kredietwaardig en altijd in staat geld uit de geld-en/of kapitaalmarkt te halen.